更新日:2025.03.21

運送業界

インボイス制度が個人事業主の運送業に与える影響や負担軽減処置を解説

2023年10月1日から開始された「インボイス制度」。制度の運用により、仕入税額控除を受けるための条件が変更になりました。軽貨物自動車運送業などの運送業を営む人の多くは個人事業主ですが、個人事業者であっても対応が必要かもしれません。インボイス制度は個人事業者にも大きな影響を及ぼします。

この記事では、インボイス制度の内容や個人事業主に与える影響、負担軽減措置などについて解説します。

目次

インボイス制度とは

インボイス(適格請求書)とは、売手側から買手側に対して消費税に関する情報(税率や金額など)を伝えるために必要な書類です。具体的には、従来の請求書の内容に「登録番号」や「適用税率」「消費税額等」の記載が追加された請求書を指します。

売手側と買手側双方の間でインボイスを交付・保存することで消費税を的確に計算し、納付するシステムを包括して「インボイス制度」と呼びます。

インボイス制度の下では、事業者(売手側)は課税事業者(買手側)にインボイスを交付(求められた場合)しなければなりません。これに対応して、課税事業者(買手側)は、仕入税額控除を受けるために事業者(売手側)から交付されたインボイスを保存する必要があります。

一方で事業者である(売り手側)は仕入れの際に消費税を支払っているのです。

インボイス制度はなぜ必要なのか

インボイス制度が導入された背景には、事業主は「買い手」にも「売り手」にもなり得ます。また、現在の日本では、8%と10%の消費税率が混在している状態にあります。

消費税を納める際には「仕入税額控除(仕入れに発生した消費税の二重課税を解消するための制度)」が必要です。複数税率が導入されたことで税率の計算が複雑になり、インボイス(適格請求書)の必要性が生じました。

〈参考〉国税庁 インボイス制度の概要

インボイス制度の対象になるのは?

インボイス制度の対象は、消費税の課税事業者です。事業者には、消費税納付の義務が課せられている「課税事業者」と、納付を免除されている「免税事業者」が存在します。

消費税の課税事業者と免税事業者の違いは以下の通りです。

| 事業者 | 条件 |

| 課税事業者(納税義務がある事業者) | ・基準期間における課税売上高が1,000万円超える事業者 ・特定期間の課税売上高が1,000万円を超える、かつ特定期間の給与等支払額が1,000万円を超える事業者 |

| 免税事業者(納税義務がない事業者) | 基準期間における課税売上高が1,000万円以下の事業者 |

特定期間(個人事業主の場合には、その年の前年の1月1日から6月30日までの期間)

運送業の個人事業主に与える影響と問題

インボイス制度は義務ではありません。事業者の判断で、この制度の利用の有無を決定することができます。

ただし、インボイス制度が個人事業主に与える影響は小さくありません。個人事業主として運送業を営む方の多くは、課税売上高が1,000万円以下の事業者かもしれませんね。

インボイス制度導入前であれば、非課税事業者である個人事業主は消費税率10%分の納税が免除されていたため、消費税を含めた額を事業所得として所得税の対象として申告し課税されていたと思います。言い換えれば消費税分も実質的な事業収入になっていました。

また、運賃(報酬)を支払う企業側は、消費税込みで支払っていました。

「仕入税額控除」を適用することで余計な消費税を納める必要がなかったのです。

インボイス請求書以外の請求書で仕入税額控除は受けられない

消費税の仕入税額控除とは、課税事業者が納税すべき消費税を計算する際に、売上にかかる消費税から仕入れにかかった消費税を差し引いて計算することによって、消費税の二重課税を解消することができる制度です。

インボイス制度導入後には、インボイス「適格請求書」でなければ仕入税額控除は受けられません。これまで消費税を免除されていた免税事業者がインボイス「適格請求書」を発行するためには、課税事業者にならなければならないということです。

免税事業者が課税事業者になることは可能(納税地域の税務署に所定の申請書を提出する)ですが、これまで免除されていた消費税分を納税(課税事業者になって以降の分)する必要が生じます。

個人事業主が免税事業者のままでいることのデメリット

では、従来通り免税事業者のままでいれば、消費税を払わなくてすむのでしょうか?

運送業を営む個人事業主が、自らの意思で免税事業者を選択した場合に想定されるデメリットには、請求を受ける企業側の事情が関係しています。

免税事業者は適格請求書を発行できません。そうなると受け取った企業側には仕入税額控除は適用されず、消費税の二重払い(個人事業主に支払った消費税が控除対象にならないことから、原材料等の仕入の際などに支払った消費税と重複納税となること)が発生します。

消費税の二重払いを回避したい企業側は、免税事業者である個人事業主に消費税を支払わずにすませようということになります。その結果、個人事業主側に消費税は入らず、企業側は消費税法が定める納税義務を満たさなくなります。

念のためですが、消費税法上は、個人事業主も含めてすべての事業者に納税義務があります。ただ年間事業収入1000万以下の事業者の場合に税務署に申請することで消費税の納入が免税されているのです。

また、消費税課税対象企業の場合に「仕入れ税額控除」ができないことになるため免税事業者との取引や契約を解除する企業も出てくる可能性もあります。

個人事業主がインボイス発行事業者になることのメリット

上記のようなデメリットがある一方で、消費税の納税義務が生じるインボイス発行事業者になることのメリットもあると考えられます。その一部としては、

①納税額の特例措置がある

個人事業主の場合、令和8年分の申告まで売上税額の2割を納税額とすることができる(軽減措置)。

②仕入れ税額控除の適用

消費税の申告の際に、課税売上に係る消費税額から、仕入れに係る消費税額を控除して計算することができる。

例えば、運送事業の売上等で発生する消費税分から、ガソリン代や車などの購入、整備などに係る消費税分を控除(仕入税額控除)することができることになる。などです。

インボイス制度の負担軽減措置

免税事業者が課税事業者になる場合、消費税の納入義務が発生します。

新たに課税事業者になった個人事業主は、相応の負担を強いられます。

そこで、インボイス制度では新規課税事業者の金銭的負担を考慮し、以下の負担軽減措置が設けられています。

①インボイス制度開始から3年間の納税額は2割負担

インボイス制度を機に免税事業者がインボイス発行事業者となる場合、納税額の特例措置として3年間の課税期間は、納税額が売上税額の2割に軽減されます。対象期間は、令和5年10月1日〜令和8年9月30日を含む課税期間です。

なお、個人事業者の場合は、令和8年分の申告までが対象となります。消費税を支払った企業側は、適格請求書の発行を受けることで仕入税額控除が可能になります。

| 年間の税抜売上が600万円の運送業個人事業主の場合 | |

| 特例(負担軽減)措置なし | 消費税60万円の納税 |

| 特例(負担軽減)措置あり | 消費税12万円の納税(60万円の2割) |

②仕入額1万円未満であればインボイス不要

「基準期間の売上高が1億円以下の事業者」および「特定期間における課税売上高が5,000万円以下である事業者」を対象として、「仕入時に発生した消費税額控除を、1万円未満の取引に限って適格請求書がなくても受けられるようにする」措置です。

振込手数料や売上値引き処理などの、事務作業負担軽減効果が期待されており、1万円未満の少額取引では課税・免税事業者どちらであっても仕入税額控除を使用可能です。対象期間6年間(令和5年10月1日〜令和11年9月30日)限定の措置となります。

インボイス制度の登録方法

個人事業主として運送業を営む場合、課税事業者と免税事業者のどちらかを選択しなければなりません。状況次第では、取引先からインボイス制度の登録を促されることもあるかもしれません。

どちらを選択するか迷われる個人事業主の方もいると思います。

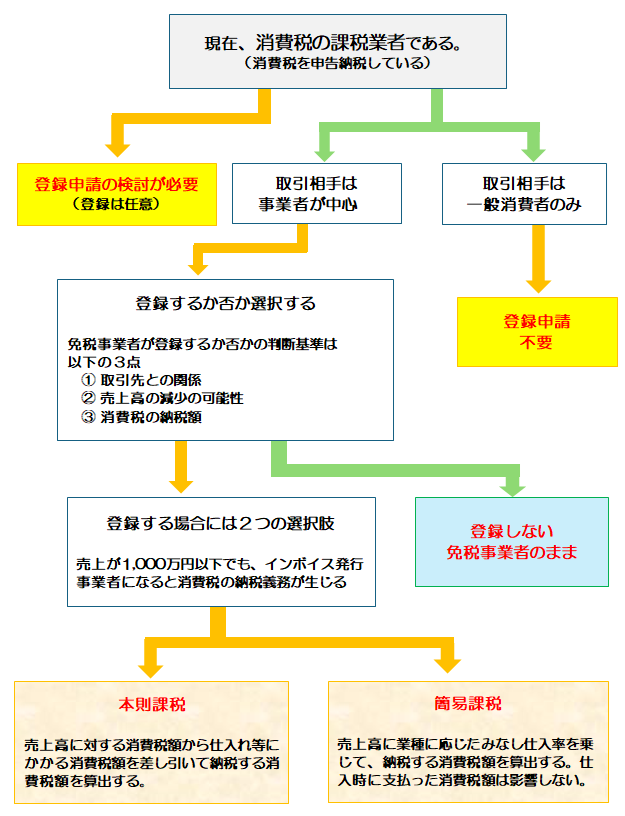

登録するかどうかを判断するための考察の一つとして以下のフローチャートでチェックしてみてはいかがでしょうか。

以下に、軽貨物運送事業主の皆さんがインボイス発行事業者となるための登録方法を参考に示します。

原則として免税事業者がインボイス発行事業者になるためには、次の二種類の書類を税務署に提出する必要があります。

① 適格請求書発行事業者登録申請書

② 消費税課税事業者選択届出書

※簡易課税(売上高に応じたみなし仕入率を乗じて納税する消費税額を算出する)の場合には②の書類とは異なる。

※登録日が令和11年9月30日までは①のみの提出でOK、以降は①②。

なお、登録申請は、郵送または電子申請でも行うことができます。

詳しくは、国税庁「適格請求書発行事業者の登録申請手続」で。

郵送の場合

「適格請求書事業者の登録申請」に必要事項を記入し、管轄のインボイスセンターへ郵送します。書類のダウンロードとインボイスセンターの所在地は、国税庁のHPから確認可能です。

電子申請の場合

国税電子申告・納税システム(e-tax)を使用する方法です。スマートフォンおよびマイナンバーカード、利用者識別番号を準備し、e-taxの公式HPから手続きを行います。

郵送であれば1ヶ月程度、電子であれば2週間程度でインボイス発行に必要な登録番号が通知されます。通知された課税事業者番号は、インボイス発行や確定申告の際に必要になりますので、大切に保管してください。

〈参考〉国税庁 適格請求書発行事業者の登録申請手続

まとめ

インボイス制度はすでに始まっています。運送業を営む個人事業主の皆さんは、課税事業者になるか免税事業者になる選択をしなければなりません。インボイス制度登録を検討する際には、現状の事業状況等に鑑みて、選択をしてください。